En Marge du Top Construction - Retour aux chiffres d’avant Covid

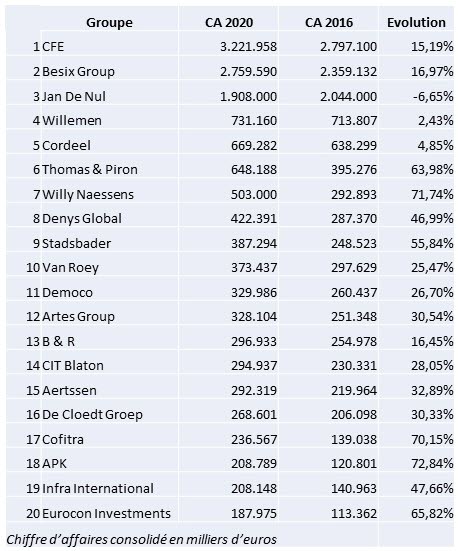

Nos Tops étant traditionnellement non consolidés, nous avons complété celui-ci par un classement consolidé des vingt premiers entrepreneurs du pays et esquissé un bref portrait de ceux qui y ont enregistré la croissance la plus rapide depuis 2016. (Tony Coenjaerts)

Pour les entités reprises dans notre tableau, la progression moyenne est de 19% et les deux premiers groupes du pays, CFE et Besix approchent cette moyenne avec des croissances respectives de 15% et 17%. L’essentiel du chiffre d’affaires de CFE (3,2 milliards) est en réalité assuré par DEME, sa filiale de dragage qui, avec 2,2 milliards intervient pour 68% dans ce total. Cette dernière a toutefois enregistré un recul d’activité de 426 millions d’euros dont 300 environ peuvent être imputés à l’actuelle pandémie. Fin 2020, DEME a terminé l’installation de SeaMade, le plus grand parc éolien offshore de Belgique qui alimentera en énergie verte près d’un demi-million de ménages et a pris quelques mois plus tard possession de Spartacus, la drague suceuse à désagrégateur la plus puissante du monde, qui a immédiatement mis le cap sur Abu Qir en Egypte pour participer au plus grand projet de dragage jamais réalisé par DEME qui vise notamment à gagner 1.000 hectares sur la mer. La construction, marquée par le démarrage au 1er janvier 2021 de ZIN, projet qui donnera une nouvelle vie aux actuelles tours bruxelloises WTC1 et 2, intervient pour 28% dans le chiffre d’affaires consolidé de CFE. Le solde (4%) est assuré par la promotion immobilière. CFE est contrôlé à 62% par le holding anversois AvH (Ackermans & van Haaren) qui projette d’introduire dans le courant de l’été DEME en Bourse.

Si le COVID-19 a ralenti les chantiers un peu partout dans le monde, au Moyen-Orient, s’y ajoutent les prix du pétrole qui ont sérieusement chuté en 2020. Une partie des revenus pétroliers y est en effet affectée au secteur de la santé ainsi qu’aux services publics. Près de 40% de l’activité du groupe belgo-égyptien Besix s’y trouvant concentrée, le chiffre d’affaires consolidé en a été affecté et recule de 3,3 à 2,8 milliards. Mais le creux sera vite comblé. En 2020, le groupe a en effet participé avec succès au plus grand PPP (Partenariat Public Privé) de son histoire : le projet Waste-to-Energy. Initié par la municipalité de Dubaï, ce dernier vise la construction d’une des plus grandes installations de valorisation énergétique des déchets au monde capable de traiter annuellement 1,9 million de tonnes de déchets urbains qui produiront 200 MW d’électricité. Plus près de nous, Besix achèvera en 2026 la construction à Paris d’une tour Triangle haute de 180 mètres, en réalité une pyramide haute de 44 étages, appelée à devenir une référence environnementale.

Intégration verticale

Nos autres entrepreneurs sont plus casaniers et réalisent l’essentiel de leur chiffre d’affaires consolidé dans notre pays, ce qui ne les empêche aucunement d’enregistrer, mesurées sur cinq ans, des croissances remarquables : 73%, par exemple, pour APK, contraction d’Algemene Participatie Kerkhofs. Lorsque Paul Kerkhofs reprend les rênes de l’entreprise familiale, elle ne comptait que cinq collaborateurs. Aujourd’hui, le groupe APK compte une vingtaine de filiales spécialisées dans l’implantation de réseaux télécoms, l’approvisionnement en énergie ou en eau ainsi que dans les infrastructures de circulation. Occupant près de 1.500 personnes, le groupe a pris en 2020 le contrôle de Willy Reynders Tuinarchitectuur (Beringen) ainsi que celui de Verfaillie-Leroy de Zillebeke, près d’Ypres, actif dans la signalisation routière et l’année suivante, celui de K-Boringen, une société du groupe Kumpen, spécialisée dans le tunneling, qui n’avait pas été reprise en 2018 par le groupe Willemen. En consolidé, APK réalise un chiffre d’affaires de 220 millions d’euros.

Tout aussi remarquable est la croissance (72%) de Willy Naessens qui vient de regrouper toutes ses participations dans une nouvelle société faîtière (Koutermolen) et a réalisé en 2020 un chiffre d’affaires consolidé de 503 millions d’euros. Depuis sa fondation, le groupe n’a pas dévié de sa ligne de conduite : l’intégration verticale qui s’est traduite fin de l’année dernière par l’acquisition du luxembourgeois FB Groupe qui fabrique, bon an, mal an, plus d’un demi-million de mètres carrés de hourdis précontraints ou armés. En 2020, Groeninghe, un transporteur de la région d’Anvers est également venu renforcer le groupe. L’autre mot-clé de Naessens est la diversification, en l’occurrence la distribution de produits alimentaires ainsi que la production de plats préparés qui interviennent pour 20% environ dans le chiffre d’affaires global.

Equipes cyclistes

Wanty, dont les comptes sont consolidés au sein de Cofitra, doit l’essentiel de sa progression (70%) à l’acquisition en 2018 des Etablissements Ronveaux (Ciney), l’investissement le plus important depuis sa création, et vient de terminer un chantier titanesque à son échelle : l’allongement de 2.600 à 3.200 mètres de la piste de l’aéroport de Charleroi. Associé au distributeur de matériaux de construction Gobert (CA consolidé 119 millions), Wanty anime une équipe cycliste dont le sponsor principal est devenu en 2020 Intermarché, un groupe français de distribution essentiellement présent en Wallonie avec près de 80 points de vente. Soudal, en revanche, co-sponsor de l’équipe Lotto-Soudal, quittera les pelotons en 2023. Le groupe de Turnhout spécialisé dans les mastics, mousses, colles et autres produits chimiques pour la construction aura à ce moment dépassé le milliard d’euros en chiffre d’affaires grâce à l’acquisition dans les Emirats d’Al Muqarram Insulation Material Industry (AMI). En 2020, son CEO, Dirk Coorevits, a été sacré Manager de l’Année par Trends Magazine. Entré chez Soudal 40 années auparavant, il en était à l’époque, le vingt-septième employé ! En 2020 Soudal a réalisé un chiffre d’affaires de 851 millions d’euros, dont moins de 9% en Belgique et occupé en moyenne 3.654 personnes.

Retour au pays

Fin 2021, Thomas & Piron (+64%), se portait acquéreur de deux filiales du groupe hollandais BAM : la société liégeoise BAM Galère qui revient ainsi au pays après avoir été acquise en 1989 par ce qui était alors le Hollandse Beton Group (HBG), ainsi que BAM Lux. Ayant connu un exercice 2020 désastreux, principalement lié à ses activités internationales, le groupe hollandais s’était précédemment déjà délesté de ses filiales allemande (BAM Deutsch-land) et suisse (BAM Swiss). L’intégration de Galère et de BAM Lux augmentera d’un quart, en le portant à 3.000 personnes, l’effectif du groupe d’Our-Paliseul. Omniprésent en Wallonie, Thomas & Piron est également très actif au Grand-Duché qui assure en chiffres ronds un quart du chiffre d’affaires consolidé (648 millions) et vient de prendre pied en Suisse avec l’acquisition de la société Dumas.

Royal BAM Group (CA consolidé 6,8 milliards) ainsi que le Français Eiffage (CA consolidé 16,3 milliards) sont les deux seuls groupes étrangers à exercer une activité de construction significative dans notre pays. Le premier y a réalisé en 2020 un chiffre d’affaires de 553 millions d’euros dont il faudra désormais retrancher celui de Galère (129 millions) mais il reste toujours dans notre pays BAM Interbuild, BAM Contractors ainsi que Kairos, l’operating company belge du groupe. A travers 14 filiales, Eiffage Benelux affiche un chiffre d’affaires de 643 millions d’euros et vient d’achever, en collaboration avec Besix, la livraison du nouveau siège bruxellois de la BNP Paribas Fortis. En 2020, Eiffage a fêté 30 ans d’actionnariat salarié. Quatre salariés sur cinq sont aujourd’hui actionnaires et détiennent ensemble 19% du capital du groupe. Eurocon (+66%) a scindé sa principale filiale DCA en DCA et DCA Infra et lancé un fonds d’investissement immobilier (Greenmile Sustainable Housing Fund), qui espère lever 100 millions d’euros. Spécialisé dans les travaux d’infrastructure tant en surface que souterrains, le groupe Verbraeken, constitué en 1966 et rebaptisé entre-temps Infra Group (+48%), a connu depuis 2010 trois actionnaires majoritaires différents, tous animés de la même volonté : en faire un groupe à croissance rapide. Aux commandes depuis 2010, le Hollandais Waterland passe neuf ans plus tard le relais au fonds d’investissement français Andera. Tout alors, s’accélère avec huit opérations de croissance externe représentant un chiffre d’affaires de 150 millions d’euros et l’arrivée, deux ans plus tard, d’un nouvel actionnaire majoritaire : le Britannique ICG (Intermediate Capital Group).

Chacun de son côté

Stadsbader enfin (+55%) construit actuellement le long de l’E17 un bâtiment rond flanqué de 40 portes destinées à simplifier l’entrée et la sortie des machines du distributeur et loueur de nacelles élévatrices TVH Equipment. L’une des plus belles réussites de Flandre occidentale aura tenu plus d’un demi-siècle. En 1969, deux amis, Paul Thermote et Paul Vanhalst s’associent pour réparer des machines et des chariots élévateurs. Leurs passions – les machines pour le premier, les pièces de rechange pour le second – sont en effet complémentaires de sorte qu’au fil des ans, TVH se hisse parmi les leaders mondiaux du marché des chariots élévateurs avec, en 2019, un chiffre d’affaires consolidé de 1,8 milliard d’euros. Mais les générations passent et en 2020, les cartes sont redistribuées dans une optique d’actionnariat pérenne. La famille Vanhalst devient propriétaire de la totalité des parts de Mateco, division dont relève TVH Equipment. Le capital de TVH Parts reste partagé à raison de 60/40 entre les familles mais Pascal Vanhalst, qui a succédé à son père Paul, cherche à vendre cette participation et trouve rapidement preneur. En octobre dernier, le groupe D’Ieteren se porte en effet acquéreur pour un montant de 1,17 milliard d’euros. Fort de ce pactole, ce dernier se mue aussitôt en investisseur accumulant, via son holding Quva, les reprises, la dernière en date étant le fabricant de préformes et de bouteilles en polyéthylène téréphtalate (PET) Résilux, qui devrait être prochainement retiré de la Bourse. Pascal Vanhalst est, dit-on, un « nouveau Coucke » mais en plus discret…

Cet article est paru dans le Top Construction, qui est disponible en PDF.

Vous voulez une analyse sectorielle?

Le Top Sectoriel est une analyse des 50 premières entreprises d’un secteur. On vous offre des classements et graphiques pour une trentaine de chiffres-clés et ratios de rentabilité, solvabilité, liquidité et valeur ajoutée. La deuxième partie de ce rapport individualise ces mêmes données par entreprise sous forme graphique afin de pouvoir en percevoir l’évolution. Chaque graphique fait également apparaître la médiane du secteur, ce qui permet de positionner l’entreprise par rapport à la norme du secteur. Info et commande